Автор : Солошенко Людмила, налоговый эксперт

Традиционный сюрприз всем бухгалтерам под Новый год — очередные НКУ-«покращення». Давайте поглядим, что приготовили на этот раз для НДС. Тем более что НДСных новшеств предостаточно, и большинство из них уже работает с 1 января! В общем, как всегда: времени на раскачку нет, поэтому, не теряя ни минуты, приступаем.

Приготовьтесь: новаций столько, что даже сложно выделить из них первостепенные по важности. Поэтому начнем, пожалуй, по привычке с налоговых накладных (НН) и расчетов корректировки (РК).

Регистрация НН/РК

Новые сроки регистрации НН/РК. Внимание (!): с 01.01.2017 г. изменены сроки регистрации НН/РК в ЕРНН необходимо зарегистрироваться для просмотра ссылки). Они стали чуточку гуманнее. А вот 15-дневный срок регистрации канул в Лету. Поэтому теперь все зависит от того, в какой (первой или второй) половине месяца составлены НН/РК (см. табл. 1).Впрочем, вспомните: подобные сроки уже действовали при регистрации НН/РК III квартала 2015 года, т. е. июльских/августовских/сентябрьских НН/РК (п. 39 подразд. 2 разд. ХХ НКУ). И вот теперь они введены для всех НН/РК на постоянный срок.

Таблица 1. Срок регистрации НН/РК в ЕРНН

| НН/РК составлены: | Срок регистрации: |

| — в первой половине месяца | до последнего дня (включительно) месяца составления |

| (т. е. с 1 по 15 календарный день месяца включительно) | |

| — во второй половине месяца | до 15 календарного дня (включительно) следующего месяца |

| (т. е. с 16 по последний день месяца включительно) | |

| Примеры. Без штрафов: — НН/РК, составленные с 1 по 15 января, нужно зарегистрировать в ЕРНН до 31 января 2017 года (включительно); — НН/РК, составленные с 16 по 31 января, нужно зарегистрировать в ЕРНН до 15 февраля 2017 года (включительно). | |

— во-первых, в п. необходимо зарегистрироваться для просмотра ссылки прямо прописали «максимальный» (предельно допустимый) срок регистрации НН/РК (раньше он в НКУ не фигурировал, а контролеры его установили самовольно величиной в 180 календарных дней), а

— во-вторых, с 01.01.2017 г. такой предельный срок регистрации НН/РК увеличен (!) со 180 до365 календарных дней. Так что

теперь зарегистрировать НН/РК можно в течение 365 календарных дней. Позже не получится

Ну и один нюанс, касающийся регистрации РК. Внеобходимо зарегистрироваться для просмотра ссылкинеобходимо зарегистрироваться для просмотра ссылки внесли косметическую правку и наконец-то уточнили, что «уменьшающие» РК к старым доиюльским НН (составленным до 01.07.2015 г. «на покупателя») регистрировать должен покупатель. Прежде такая норма фигурировала лишь в необходимо зарегистрироваться для просмотра ссылки. И вот теперь она закреплена и в НКУ.Предельный срок на отражение НК (365 дней) — для всех плательщиков. Попутно подкорректировали п. 198.6 НКУ. 365-дневный срок для отражения налогового кредита (НК) теперь введен для всех плательщиков, включая и кассовиков (прежний 60-дневный НК-срок для последних отменен).

НН/РК за периоды возникновения ∑Перевищ можно регистрировать без оглядки на лимит. У налогоплательщиков появится новая возможность (см. новый п. 2001.9 НКУ): регистрировать НН/РК за те периоды, в которых возникло ∑Перевищ, даже при недостаточном «текущем» лимите регистрации. Главное условие для этого — чтобы сумма налога из таких НН/РК вписывалась в «свое» ограничение, так сказать, не превышала «свой» лимит, посчитанный как:

∑Перевищ - ∑НО по декларациям за периоды с 1 июля 2015 года + ∑ПопРах.

Что это означает? То, что раз уж в прошлом приходилось пополнять НДС-спецсчет, чтобы заплатить НО по этим декларациям (выходит: пусть НН/РК и не зарегистрированы, но, получается, через НДС-спецсчет оплачены), то дальше для их запоздалой регистрации не нужно снова пополнять НДС-спецсчет. В общем, если формула соблюдается, повторно пополнять НДС-спецсчет «под» запоздалую регистрацию таких НН/РК не нужно. В таком случае нехватка текущего лимита регистрации — не помеха. Вопрос закрыт.

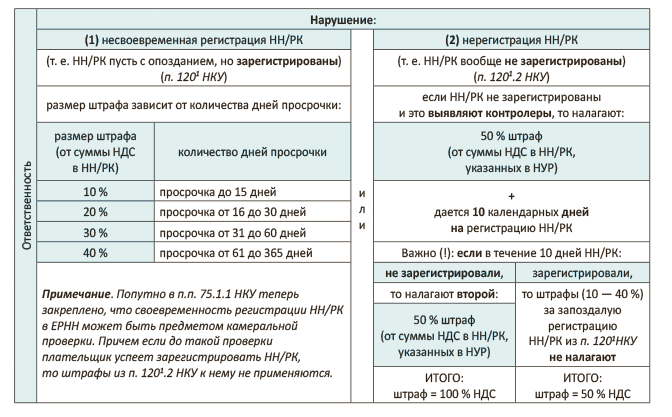

Повальное штрафование за нерегистрацию всех-всех-всех НН/РК

Увы, тут все ужесточается ?. С 01.01.2017 г. обновлена «штрафная»необходимо зарегистрироваться для просмотра ссылки (изложена в новой редакции). Она отныне предусматривает, чтоштрафы за несвоевременную регистрацию/нерегистрацию применяют ко всем (!) НН/РК (с суммой НДС)

Причем, похоже, в том числе и к тем НН/РК, которые не выдаются покупателю. По крайней мере, такой вывод следует из пояснительной записки к законопроекту.Хотя есть и исключение — формулировка в скобках (случай, когда штрафы не начисляют). Впрочем, такая норма-исключение прописана неряшливо, из-за чего может оказаться поводом для различных толкований. Вот, например, только одна из возможных версий: такой оговоркой от штрафов законодатели (почему-то?) освободили те из не выдаваемых покупателям НН, которые при этом составлены на нулевые (ставка — 0 % НДС) или льготные поставки (оговорив в скобках, что штрафы из необходимо зарегистрироваться для просмотра ссылки к ним не применяются). Но в таком случае она сама по себе абсурдна. Почему?

На самом деле даже при всем желании применить штраф к таким НН/РК просто невозможно. Ведь штрафы исчисляют от суммы НДС (!), которой в «льготных» или «нулевых» НН/РК просто нет! Поэтому оштрафовать за такие НН/РК вообще не выйдет! И, кстати, по большому счету особой роли не играет, какими будут эти НН/РК, которые: выдаются покупателям или не выдаются. И к первым, и ко вторым «льготным» или «нулевым» НН/РК штраф не применим. Зачем тогда указывать их в скобках? Так что вопросы, какие же из НН/РК ограждены от штрафов, остаются. Надеемся, что в скором времени все прояснится с разъяснениями налоговиков.

Если НН/РК в итоге вообще не зарегистрируем, то в общей сложности штраф может достигать 100 % НДС (налагается по частям как 50 % + 50 %). Раньше размер штрафа за такое нарушение был вдвое меньше и составлял только (!) 50 % НДС. Теперь же за нерегистрацию НН/РК сулит расплата «посерьезнее» — в любом случае придется уплатить всю сумму НДС, причем уже как штраф. В связи с этим куда «приятнее», согласитесь, пополнять НДС-спецсчет для регистрации НН/РК, чем расплачиваться штрафом (подробнее см. табл. 2).

Таблица 2. Штрафы при регистрации НН/РК

А вот п. необходимо зарегистрироваться для просмотра ссылкинеобходимо зарегистрироваться для просмотра ссылки, штрафующий продавца за ошибки в обязательных реквизитах НН (по жалобе-Д8 покупателя*), фактически остался тем же.

* Заметьте: срок, в течение которого контролеры должны нагрянуть с документальной проверкой к продавцу по жалобе покупателя, увеличен с 15 до 90 календарных дней (п. 201.10 НКУ).

Ну и напомним, что штрафуют в таких случаях «своими» налоговыми уведомлениями-решениями (НУР):

— за несвоевременную регистрацию/нерегистрацию НН/РК — НУР по форме «Н» (приложение 13 к Порядку направления контролирующими органами НУР плательщикам налогов, утвержденному приказом Минфина от 28.12.2015 г. № 1204);

— за ошибки в обязательных реквизитах НН — НУР по форме «ПН» (приложение 14 к этому Порядку).

Код УКТВЭД в НН — для всех товаров и услуг

Важно-важно-важно! С 01.01.2017 г. в НН/РК вводится повальная кодировка всех (!) товаров и услуг (п.п. «і» п. 201.1 НКУ). Раньше это касалось только подакцизных и импортных товаров.При этом:

— для подакцизных и импортных товаров код УКТВЭД в НН/РК указывают полностью; — для остальных товаров код (согласно УКТВЭД) и для услуг код (согласно Классификатору услуг) можно указывать не полностью, а приводить только первые 4 цифры кода.

Впрочем, для 2017-го на этот счет установили послабления в виде моратория на штрафы за «кодовые» ошибки (п. 351 подразд. 2 разд. необходимо зарегистрироваться для просмотра ссылки). Поэтому до 31 декабря 2017 года штрафные санкции по п. необходимо зарегистрироваться для просмотра ссылкинеобходимо зарегистрироваться для просмотра ссылки за ошибки, допущенные при указании кода товара (согласно УКТВЭД) и/или кода услуги (согласно Классификатору услуг), не применяются. Так что даже по жалобе покупателя

штрафовать за «кодовые» ошибки в 2017-м продавцов не будут

Хотя тогда в щекотливую ситуацию попадает покупатель. Ведь верный код в НН/РК — залог его НК (п. 201.10 НКУ). Поэтому наверняка покупатель станет просить продавца исправить код через РК (подробнее об исправлениях см. «Налоги и бухгалтерский учет», 2016, № 48, с. 28). Так что в любом случае к кодировке придется подходить внимательно.Расчеты по УР — через НДС-спецсчет

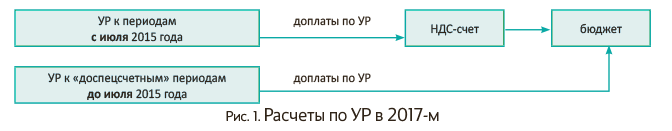

Следующее суперновшество! Не упустите его из виду. Доплачивать налог (а заодно, судя по всему, и 3 % самоштраф) по уточняющим расчетам (УР) теперь следует на НДС-спецсчет (необходимо зарегистрироваться для просмотра ссылки). Напомним, раньше всех упорно приучали делать по-другому: в 2015 — 2016 гг. все УР-доплаты перечисляли с текущего счета прямиком в бюджет, т. е. «мимо» НДС-спецсчета (что предусматривалось необходимо зарегистрироваться для просмотра ссылки). Теперь ввели единый подход:по УР доплачиваем налог, как и по декларации, — на НДС-спецсчет

Ну а уже с НДС-счета в бюджет такие суммы Казначейство перечислит самостоятельно по данным реестров, полученных от налоговиков. К тому же Казначейству налоговики могут присылать и корректирующие реестры (для уточнения данных реестров, полученных ранее). Надеемся, что благодаря им, например, «уменьшающие» УР смогут уменьшать текущие НО плательщика (уменьшая в итоге сумму, подлежащую уплате на НДС-спецсчет, а с него — в бюджет).Но есть и одно «но»! Исключение — расчеты по УР к «старым» доспецсчетным периодам. Сказанное выше их не касается — с ними остается все по-старому. То есть уплата налоговых обязательств, возникших до 1 июля 2015 года, и/или погашение налогового долга по налоговым обязательствам, возникшим до этой же даты, осуществляются непосредственно с текущих счетов в бюджет (!), минуя НДС-спецсчет (необходимо зарегистрироваться для просмотра ссылки). В общем, доплачивать налоги по УР к «старым» доспецсчетным периодам будем по старинке прямиком в бюджет (а не через НДС-спецсчет). Для наглядности изобразим это на рис. 1:

Бюджетное возмещение (БВ)

Реестр БВ — один для всех. Напомним, что в 2016-м (с 1 февраля) всех «возмещенцев» поделили на две группы и два БВ-Реестра: Реестр 1 (для «безупречных» «возмещенцев»-экспортеров, отвечающих ряду условий из п. необходимо зарегистрироваться для просмотра ссылки) и Реестр 2 (для всех прочих «возмещенцев»). Теперь критерии такого разделения отменяются (пп. 200.19 — 200.21 НКУ исключены). На смену двум БВ-Реестрам наконец-то вводится один Реестр заявлений о возврате суммы бюджетного возмещения (далее — Реестр БВ). Правда, в отдельный Временный Реестр все-таки соберут совсем «старое» БВ (о чем скажем чуть позже). Но это «временно».Причем

по-прежнему все решает принцип хронологии

То есть:— заявления плательщиков (Д4) автоматически включаются в Реестр БВ в течение операционного дня в хронологическом порядке по мере их поступления и

— также в хронологическом порядке согласно очередности внесения в Реестр осуществляется возврат плательщикам согласованных сумм БВ (п.п. 200.7.2 НКУ).

Так что, как и раньше, для БВ важно быстрее занять очередь в Реестре. При этом данные Реестра ежедневно (кроме выходных/праздничных/нерабочих дней) на сайте должен обновлять Минфин.

Получение БВ. По-прежнему БВ можно получить только при условии, что его сумма согласована контролирующим органом. Ну а когда БВ считают согласованным, определяет п. 200.12 НКУ.

«Теоретически» БВ должны начать возмещать чуточку быстрее. И в самом идеальном случае — на следующий день (прежде — в течение 5 рабочих дней) после камералки** согласованную сумму БВ занесут в Реестр БВ. Ну а в течение 5 операционных дней Казначейство уже может провести возмещение (п. необходимо зарегистрироваться для просмотра ссылки).

** Срок у которой — 30 дней (необходимо зарегистрироваться для просмотра ссылки).

Способы БВ. Они остались те же:

— на текущий счет и/или

— в счет уплаты денежных обязательств или погашения налогового долга плательщика по другим платежам, уплачиваемым в госбюджет.

Переходное. Ввиду таких БВ-новаций налоговики:

— до 10 января 2017 года по данным прежних двух Реестров (Реестра 1 и Реестра 2) должны сформировать единый Реестр БВ с учетом хронологии — в хронологическом порядке поступления заявлений от плательщиков. То есть объединить «хронологически» в него два прежние Реестра (п. 52 подразд. 2 необходимо зарегистрироваться для просмотра ссылки);

— до 1 февраля 2017 года (в хронологическом порядке поступления заявлений от плательщиков) должны сформировать Временный Реестр БВ — по «старому» БВ, заявленному до 01.02.2016 г. и не возмещенному по состоянию на 01.01.2017 г. (п. 56 подразд. 2 разд. ХХ НКУ). Такое «старое» БВ также будут возмещать по хронологии. Однако в общий Реестр, как видим, оно не попадет, а пойдет особняком — своим Реестром. Оба Реестра будет публиковать Минфин на своем сайте. А порядки их ведения определит Кабмин (необходимо зарегистрироваться для просмотра ссылки).

Правда, для возмещения БВ, само собой, нужны финансы. Поэтому БВ будут возмещать в пределах средств, которыми располагает Казначейство (пп. 55, 56 подразд. 2 разд. ХХ НКУ). Саму же сумму средств ежегодно будут закладывать в Законе о госбюджете на соответствующий год. Ну а командовать парадом и распределять ее между Реестрами БВ — единым и Временным (т. е. в какой сумме какому Реестру отводить для возмещения) станет КМУ.

Приостановка регистрации НН/РК

Пожалуй, одно из самых нашумевших новшеств:налоговики смогут приостанавливать (блокировать) регистрацию НН/РК, если последние будут отвечать «рисковым» критериям, достаточным для приостановки регистрации

Такая норма содержится в новом необходимо зарегистрироваться для просмотра ссылки. Причем порядок приостановки должен утвердить Кабмин, а «рисковые» критерии (необходимо зарегистрироваться для просмотра ссылки) и перечень документов, подаваемых плательщиком для «разблокировки» НН/РК, — Минфин.Впрочем, не все так безнадежно. И небольшие огрехи в НН на этапе регистрации все так же допускаются. Поэтому ошибки в обязательных реквизитах НН (кроме кода УКТВЭД), которые не мешают идентифицировать осуществленную операцию, не могут быть причиной непринятия НН в электронном виде к регистрации (п. 201.10 НКУ). И если в остальном «все чисто», такую НН по логике без всякой блокировки должны зарегистрировать.

К тому же обещают, что блокировка НН/РК не коснется производителей (им регистрацию НН/РК приостанавливать не будут). Ну что ж, посмотрим, как это в своем порядке пропишет КМУ.

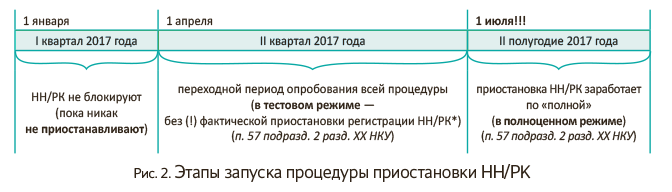

Впрочем, спешим сразу успокоить — пока переживать об этом рановато. Ведь по-настоящему блокировать НН/РК начнут только со II полугодия.

Блокировать НН/РК по-настоящему станут с 1 июля. Повторим: пока для I квартала 2017 года остается все по-старому — НН/РК регистрируем без каких-либо препятствий. То есть пока с 1 января 2017 года регистрацию НН/РК не приостанавливают, а всю процедуру в 2017-м вводят постепенно в несколько этапов (см. рис. 2).

* По-видимому, на этом этапе опробуют документооборот: направление квитанций о приостановке регистрации НН/РК продавцу и покупателю и, в свою очередь, направление продавцом в ответ пояснений и/или копий требуемых документов (пп. 201.16.1, 201.16.2 НКУ). А вот блокировать НН/РК еще не будут.

Учтите, что когда процедура с 1 июля полноценно заработает, то в случае приостановки регистрации НН/РК:

— для продавца будет прерываться течение 365-дневного срока регистрации НН/РК (п. 201.10 НКУ);

— для покупателя будет прерываться течение 365-дневного срока на отражение НК (п. 198.6 НКУ);

— штрафные санкции за несвоевременную регистрацию/нерегистрацию НН/РК не налагаются (пп. 1201.1, 1201.2 НКУ) до (!) принятия решения о восстановления регистрации таких НН/РК.

Также в правах плательщика — обжаловать приостановку регистрации НН/РК в судебном или административном порядке (по процедуре, оговоренной новоявленным п. 56.23 НКУ).

С 1 июля зарегистрированные НН «железно» будут подтверждать НК. С учетом вышесказанного, картина такова. С 1 июля все НН/РК на этапе регистрации станут проверяться досконально (для «подозрительных» НН/РК вводят блокировку, которую плательщик, подав нужные документы, может попытаться отменить, восстановив регистрацию НН/РК). Раз так, выходит, что

к зарегистрированным НН/РК претензий быть не может — они прошли проверку

А это значит, что у покупателя по таким НН/РК — истинный НК.Отсюда вводят следующее правило: НН и РК к ним, составленные и зарегистрированные после 1 июля 2017 года, являются для покупателя достаточным (!) основанием для отражения НК и никакого дополнительного подтверждения не требуют (п. 201.10 НКУ). Так что «выкашивать» НК по зарегистрированным НН/РК контролеры больше не должны.

Прочее

Объекты/необъекты. В объектах обложения, на всякий случай, чтобы не оставалось никаких сомнений, «узаконили» бесплатную передачу (дополнили п.п. «а» п. 185.1 НКУ).В необъектах черным по белому наконец-то прописали (п.п. 196.1.5 НКУ):

— уступку права требования и перевод долга (подробнее о налогообложении этих операций см. «Налоги и бухгалтерский учет», 2016, № 92),

— включая уступку права требования по договорам финансового лизинга (не облагается НДС, если лизингодателем (первоначальным кредитором) при передаче объекта лизингополучателю были начислены и задекларированы НО по НДС). Дополнительно об этом см. письмо Миндоходов от 27.05.2013 г. № 3645/6/99-99-19-16.

Продление льгот/кассового метода. Продлено действие (см. подразд. 2 разд. ХХ НКУ):

(1) до 01.01.2018 г.— «кинематографической льготы» (п. 12);

(2) до 01.01.2019 г.:

— «металлоломной» льготы (п. 23);

— «угольной» льготы (п. 45);

— кассового метода для поставщиков угля, тепловой и/или электрической энергии. Кроме того, к «кассовикам» добавили поставщиков услуг водоснабжения и водоотведения (п. 44);

(3) до 01.01.2023 г. — «космической» льготы (п. 3).

До 1 января 2025 года вводятся НДС-льготы для сферы самолетостроения, а также нулевая ставка НДС для продажи продукции (услуг) за счет госбюджетных средств (подразд. 2 разд. необходимо зарегистрироваться для просмотра ссылки дополнен новым п. 41 благодаря Закону Украины от 20.12.2016 г. № 1795-VIII).

Однако с 01.01.2017 г. отменена льгота для операций по ввозу на таможенную территорию Украины ПАО «НАК «Нефтегаз Украины» природного газа с кодом УКТВЭД 2711210000 (п. 197.22 НКУ исключен).

И добавление к АТО-льготам: временно на период АТО освобождаются от НДС ввоз на таможенную территорию Украины и поставка на таможенной территории Украины нитей и тканей (материалов) для изготовления бронежилетов и шлемов (п. 32 подразд. 2 разд. ХХ НКУ).

Сводная НН с минбазы. А вот и упрощение. Составлять сводную НН (по итогам месяца) разрешили на НО с минбазы (точнее говоря, на превышение минбазы по ст. 188 и 189 НКУ над фактической ценой поставки товаров/услуг). Так что с 01.01.2017 г. допНО с «дешевых продаж» можем также собирать в конце месяца через сводную НН (новый последний абзац п. 201.4 НКУ).

Ликвидация ОС. Похвально, что ликвидацию ОС оградили от «компенсирующих» НО. Внесли оговорку в п.п. «г» п. 198.5 НКУ, что на ликвидацию ОС он не распространяется. Ведь ликвидацию регулирует свой специальный «ликвидационный» п. 189.9 НКУ. Так что приоритет за ним. А вот приплетать сюда еще и «компенсирующие» НО, мол, чтобы по ликвидируемым объектам как-то «компенсировать» НК (как это в 2016-м пытались делать налоговики) не нужно. В общем,

при ликвидации руководствуемся исключительно «ликвидационным» п. 189.9 НКУ

И если условия из его второго абзаца (о надлежащем документальном подтверждения ликвидации и невозможности дальнейшего использования объекта по назначению) соблюдаем, то сможем вообще избежать НО при ликвидации и их не начислять (подкатегория 101.06 БЗ) Подробнее о ликвидации ОС см. «Налоги и бухгалтерский учет», 2015, № 81, с. 39.Разовое увеличение лимита на возвращенные в 2016-м суммы «бюджетных» переплат. Внимание всем, кто в 2016-м возвращал НДС-переплату из бюджета на НДС-спецсчет (согласно необходимо зарегистрироваться для просмотра ссылки). 20 января 2017 года такую сумму вам прибавят к реглимиту (ведь прежде в 2016-м реглимит на нее не увеличивали). Теперь восстановят справедливость и разово увеличат реглимит на сумму средств, возвращенных в 2016-м из бюджета на НДС-спецсчет (п. 53 подразд. 2 разд. ХХ НКУ).

И кстати, если и в 2017-м захотите:

— вернуть сумму «бюджетных» переплат, зачисленных в бюджет с НДС-счета, ее можно вернуть исключительно на НДС-счет (а при его отсутствии на момент обращения/возврата средств — на текущий счет плательщика) (п. 43.41, п.п. «г» п. 2001.4 НКУ);

— забрать «лишние» деньги с НДС-спецсчета, то их можно вернуть через приложение Д4 только на текущий счет плательщика. А вот варианта направить в бюджет с 01.01.2017 г. больше нет (необходимо зарегистрироваться для просмотра ссылки).

Реорганизация. При реорганизации предприятия:

(1) урегулирована судьба переходящего «минуса» (стр. 21 декларации) — оговорен порядок его включения правопреемником в состав своего НК (новый п. 198.7 НКУ). Переходит к правопреемнику по-разному, в зависимости от пути реорганизации:

— при присоединении, слиянии, преобразовании — во всей сумме;

— при делении, выделении — пропорционально доле, полученной правопреемником в соответствии с разделительным балансом и при условии (!), что у реорганизованного плательщика такая сумма подтверждена документальной проверкой;

(2) оговорен порядок перехода от реорганизованного предприятия к правопреемнику лимита регистрации (∑Накл) (новые абзацы двадцать первый — двадцать второй п. 2001.3 НКУ), т. е. на какую сумму будут увеличивать правопреемнику лимит. Здесь, в общем-то, подход похожий:

— при присоединении, слиянии, преобразовании — лимит переходит во всей сумме;

— при делении, выделении — лимит переходит пропорционально доле, полученной правопреемником в соответствии с разделительным балансом.

Рассрочка на 36 месяцев «ввозного» НДС при импорте некоторого оборудования. Некоторым импортерам предоставят новую возможность — по заявлению получить рассрочку на срок до 36 месяцев (без начисления процентов и пени) в уплате «импортного» НДС при ввозе:

— определенного деревообрабатывающего оборудования, ввозимого для использования в деревообрабатывающем производстве (п. 58 подразд. 2 разд. необходимо зарегистрироваться для просмотра ссылки);

— определенного оборудования и его частей для обработки резины или пластмассы дляпроизводства некоторых медизделий (п. 59 подразд. 2 разд. ХХ НКУ).

Порядок рассрочки в каждом случае должен установить Кабмин.

Заметьте, что в обоих случаях ввозимое оборудование имеет целевой характер (должно использоваться в деревообрабатывающем производстве/для производства медизделий). Поэтому если условие о целевом использовании нарушается, плательщика-нарушителя ждет расплата: рассрочка отменяется, а по итогам периода нарушения оставшуюся сумму «импортных» НО придется доплатить вместе с пеней, начисленной за период со дня ввоза (!) до дня увеличения НО. Так что постарайтесь не нарушать!

выводы

- С 01.01.2017 г. изменились сроки регистрации НН/РК: теперь они зависят от того, в какой половине месяца составлены НН/РК. При этом штрафы за нерегистрацию НН/РК стали повнушительнее.

- Предельный срок регистрации НН/РК установлен в 365 календарных дней. К тому же 365-дневный срок (для отражения НК) ввели для всех плательщиков, включая и кассовиков.

- С 1 января 2017 года в НН/РК нужно указывать код для всех товаров (согласно УКТВЭД) и услуг (согласно Классификатору услуг). Для подакцизных/импортных товаров — полностью. Для остальных товаров — можно только первые 4 цифры кода.

- Прежние два Реестра (Реестр 1 и Реестр 2) объединят по хронологии в один Реестр БВ. Однако Временный Реестр заведут под «старое» БВ, заявленное до 1 февраля 2016 года и до 01.01.2017 г. не возмещенное.

- В обозримом будущем (с 1 июля 2017 года) налоговики смогут приостанавливать регистрацию НН/РК. На II квартал намечен тестовый период, когда приостанавливать регистрацию НН/РК еще не будут.

По материалам: необходимо зарегистрироваться для просмотра ссылки